Konsorcjum płatnicze Swift rozpoczyna realizację 2-letniego plan modernizacji swojego systemu, dzięki któremu będzie mógł świadczyć kompleksowe usługi zarządzania transakcjami. Możliwe będą m.in. natychmiastowe przelewy z dowolnego miejsca na świecie, z zachowaniem pełnej transparentności i bezpieczeństwa. Również w transakcjach B2B.

Swift to kod, który umożliwia identyfikację instytucji finansowej, do której adresowany jest dany przelew. Takie transfery mogą być dokonywane w dowolnej walucie i do każdego banku na całym świecie. W nowej strategii Swift zamierza rozszerzyć swoją działalność poza tradycyjne przelewy bankowe, tak, aby zrzeszonym bankom zaoferować więcej usług umożliwiających zarządzanie transakcjami. Możliwe będzie m.in. realizowanie natychmiastowych transakcji typu end-to-end.

Paweł Działak - Prezes Tpay, integratora płatności internetowych, komentuje, że w obszarze płatności oznacza to dostęp do rozszerzonych usług, które instytucje finansowe będą mogły świadczyć zarówno przedsiębiorcom, jak i konsumentom. Według zapewnień Swift będę one umożliwiały wstępną weryfikację i analizę danych, wykrywanie potencjalnych oszustw, śledzenie transakcji i zarządzanie nimi.

W przypadku papierów wartościowych, instytucje finansowe skorzystają z ulepszonych procesów potwierdzania i weryfikacji danych, kompleksowej sprawozdawczości i obsługi aktywów, a także pełnej transparentności transakcji, co pozwoli ograniczyć liczbę błędów w rozrachunku i kar z tym związanych.

Nowa cyfrowa platforma będzie korzystać z interfejsów API i technologii chmury, aby zapewnić dostęp do wspólnych usług przetwarzania transakcji. Dotychczas banki inwestowały w nie indywidualnie.

Javier Pérez-Tasso, dyrektor generalny Swift, twierdzi, że wprowadzenie innowacji do podstawowej infrastruktury, z której korzystają instytucje finansowe, usprawni przebieg transakcji, a jednocześnie obniży koszty operacyjne. Usługi związane z utrzymaniem bezpieczeństwa, zapobieganiem cyber oszustwom i potwierdzeniem sald, do tej pory pokrywane były oddzielnie przez instytucje finansowe. Pérez-Tasso dodaje, że platforma będzie opierać się o nowoczesne technologie oraz inteligentniejsze i bardziej wydajne usługi, które branża może oferować jako podstawa innowacji własnych produktów.

W zeszłym roku Swift rozszerzył swoje usługi o GPI (ang. global payments innovation), które pozwalają również przedsiębiorstwom śledzić ich międzynarodowe płatności w czasie rzeczywistym, zapewniając najwyższy do tej pory poziom jawności, a tym samym bezpieczeństwa transakcji.

Według Aleksandra Majchrzaka, prezesa Wealthon Fund - fintechu zajmującego się finansowaniem celowym pod zaległości przedsiębiorców w ZUS i US, nowa strategia pokazuje konsekwentny rozwój oferowanych usług zrzeszonym instytucjom finansowym, również w obszarze B2B. Platforma da możliwość dokonywania bezpiecznych i natychmiastowych płatności transgranicznych w całej zrzeszonej sieci. Majchrzak dodaje, że tym bardziej jest to ważna i wyczekiwana zmiana dla polskich przedsiębiorców, którzy dynamicznie wchodzą na rynki zagraniczne.

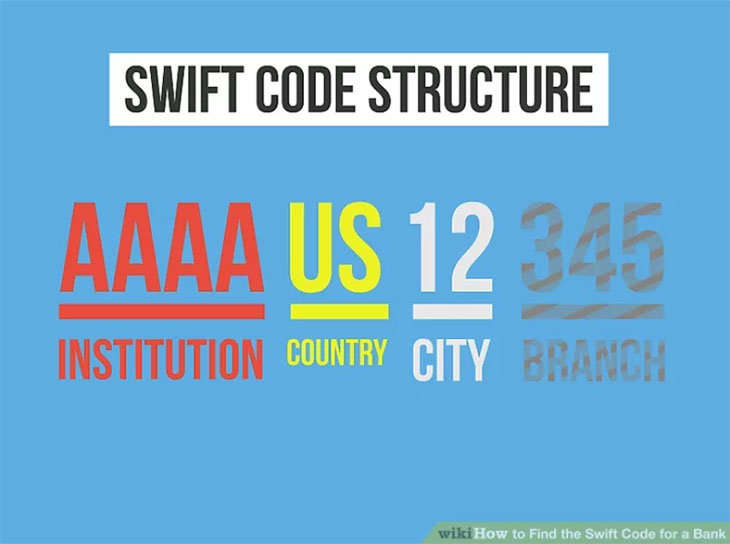

Czym jest SWIFT?

Kod SWIFT, inaczej zwany kodem BIC (Business Identifier Code), to 8- lub 11-znakowy, ciąg liter i cyfr, nadawany każdej zrzeszonej instytucji bankowej.

Główną funkcją Society for Worldwide Interbank Financial Telecommunication - Stowarzyszenia dla Światowej Międzybankowej Telekomunikacji Finansowej, jest usprawnienie transakcji finansowych poprzez przydzielanie i rejestrację kodów. Ułatwia to automatyczne przetwarzanie komunikatów elektronicznych oraz identyfikację instytucji finansowej, do której adresowany jest dany przelew. Wprowadzenie numeru SWIFT jest wymagane przy transakcjach zagranicznych. Stosowanie się do tego standardu pozwala uniknąć dodatkowych kosztów, które mogłyby wynikać z ręcznej obsługi operacji. Identyfikatory poszczególnych instytucji można znaleźć bezpośrednio na ich stronach internetowych.